A brazil Nubank felemelkedésének története párját ritkítja a fintech vállalatok világában. A neobank első 10 évében üstökösként robbant be a dél-amerikai pénzügyi szektorba és vált az egyik legnagyobb szereplővé. Fennállása óta nem kevesebb, mint 100 millió ügyfelet gyűjtött össze, tavaly pedig 1 milliárd dollár nettó nyereséget ért el.

A 2013-ban Brazíliában alapított Nubank ügyfélbázisának döntő részét hazai felhasználók alkotják. Brazílián kívül Mexikóba és Kolumbiába terjeszkedett, előbbi piacon már 5 millió ügyféllel rendelkezik. 2022-ben még veszteséges vállalat a tavalyi évre óriási, 1 milliárd dolláros nyereséget hozott össze, az összbevétel pedig meghaladta a 8 milliárd dollárt. A neobank ez idő alatt 20 millió új ügyfelet szerzett, így két év leforgása alatt 54 millióról 94 millióra emelte a számukat.

Azok akik figyelemmel kísérik a fintech szektor szereplőit bizonyára meglepődve olvassák, hogy ilyen intenzív ügyfélszerzés és terjeszkedés mellett számottevő profitot lehet termelni. A Nubanknak ez valóban összejött, ezért érdemes levonni a tanulságokat és megnézni, hogy vajon mi lehet a Nubank sikerének receptje.

Pénzügyi inklúzió, mint a növekedés motorja

A Nubank a kezdetektől fogva erősen épített a banknélküli lakosságra. Üzleti modelljének egyik alappilére volt, hogy elősegítse a lakosság pénzügyi szektorba való betagozódását, vagyis a pénzügyi szolgáltatásokhoz és termékekhez való hozzáférését. Latin-Amerikában a népesség 70 százaléka vagy korlátozottan fér hozzá banki termékekhez, például hitelekhez, vagy egyáltalán nem is rendelkezik bankszámlával.

A Nubank egyszerű és megfizethető pénzügyi szolgáltatásokat kínál elektronikus csatornákon, például mobilalkalmazáson keresztül. Termékeivel olyan ügyfeleket ért el és integrált a pénzügyi rendszerbe, akiket a hagyományos bankok nem tudtak vagy nem akartak kiszolgálni. Az alul bankolt ügyfelek fókuszba helyezését többek között mikrofinanszírozási termékek és alacsony költségű számlák kínálatával érték el, egy teljesen digitalizált és mobilra terelt működés mellett.

A mobilbanki alkalmazás nem csupán a felhasználói szokások változásának lekövetését szolgálta, és nem is a fiatalabb generáció megszólítását. A bankszámla nélküli szegényebb lakosság számára az utazás és a bankfiókok felkeresése gyakran olyan költséggel jár, ami ellehetetleníti a személyes banki ügyintézést. Ezért ezt a csoportot egy mobilon elérhető, teljeskörű digitális banki értékajánlattal kiválóan meg lehetett célozni. Ezáltal a Nubank nem csak gyors növekedést tudott felmutatni, hanem pozitív hatást fejtett ki a brazil társadalomra.

A technológia és az adatok szolgáltatta lehetőségek kihasználása

Habár az okos ügyfélszerzési stratégia fontos eleme a Nubank sikerének, a kulcs mégis inkább a technológiai megoldásokban keresendő. Talán nem túlzás azt mondani, hogy a Nubank azért tudott ilyen gyorsan ekkora nyereséget termelni, mert valójában egy technológiai vállalat, ami történetesen a bankszektorban működik. A vállalat versenyelőnye elsősorban technológiai fejlettségének köszönhető, amit hitelezési gyakorlatában tudott kamatoztatni. Hitelezési döntéseiben erőteljesen támaszkodik ügyféladatokra, gépi tanulási algoritmusokra és agilis felhő infrastruktúrájára. Így gyorsabb és jobb döntéseket tud meghozni, mint hagyományos banki versenytársai.

Az ügyféladatok tágabb körének elemzése és kiértékelése nagyban hozzájárulhat a hatékony banki szolgáltatáshoz. Az alternatív adatforrások, mint a mobilhasználat, közösségi média aktivitás, e-kereskedelmi tranzakciók mélyebb megértést tesznek lehetővé az ügyfelekről. A felhasználók alaposabb ismerete egyedi igényekre szabott termékek és szolgáltatások fejlesztését segíti elő a megalapozottabb hitelezési döntések mellett. A Nubank ezt felismerve számos vezető tech vállalattal működik együtt. Az Amazon Web Services, NetApp és a RealCloud technológiai szolgáltatókkal való partnerség mind hozzájárul a neobank profitabilitásához.

Ráadásul a felhőalapú technológiák és átfogó adatkezelési megoldások alkalmazása csökkenti a működési költségeket, növeli a hatékonyságot és jól skálázható működést biztosítanak. A Nubank hihetetlen ügyfélszerzési mutatói meg is kívánták a vállalattól, hogy gyorsan növelje kapacitásait, amit a modern technológiáknak köszönhetően könnyedén megugrottak a működési költségek alacsonyan tartása mellett.

Segítő jobb a hitelképesség felépítésében

A Nubank egyik leghatásosabb kezdeményezése a hitelfelvételi program volt. A program a csekély vagy hitelelőtörténettel egyáltalán nem rendelkező ügyfeleknek segített hitelképességük felépítésében. A hitelkeretek fokozatos emelésével és kis kölcsönök kiterjesztésével számos hiteligénylő képes volt visszafizetni adósságát és javítani hitelmutatóin. Végeredményben egy olyan szegmensét tudták a lakosságnak kiszolgálni akiken a tradicionális bankok átnéztek. Az alternatív adatforrásokon alapuló döntéshozatal kifejezetten hatékony eszköz volt a célcsoport kiszolgálására. Ráadásul a programmal nem csak szép bevételt és megtérülést ért el a Nubank, hanem hosszútávú ügyfélkapcsolatokat alakítottak ki.

Agilis innováció és kísérletezés

Végül, de nem utolsó sorban, a Nubank sikerének fontos elemei között kell megemlítenünk az innovációhoz való hozzáállásukat. A neobank sikeréhez ugyanis nagyban hozzájárult az agilis innovációs módszertan, valamint a gyors és folyamatos alkalmazkodás a fogyasztói igényekhez. A vállalati kultúra szerves részéve tették a kísérletezést, és nagy hangsúlyt fektettek a gyors prototípus készítésre. Az agilis fejlesztés és az alacsony kódú (low-code) platformok kihasználása rengeteget gyorsíthat a termékfejlesztésen. Az örökös kísérletező és fejlesztés fókuszú magatartásnak köszönhető, hogy a Nubank képes volt megőrizni versenyelőnyét az inkumbens bankokkal és az újabb kihívó fintech vállalatokkal szemben.

Akik lemásolhatják a Nubank receptjét

A Nubank receptjét nem tudja minden bank vagy fintech vállalat lemásolni. Az európai és észak-amerikai piacokon például sokkal nagyobb arányú a bankszámlával rendelkezők aránya, és nem okoz gondot a banki termékekhez való hozzáférés sem. Van azonban egy régió, ami több hasonlóságot is mutat a Nubank piacaival. Az ázsiai-csendes-óceáni térség (APAC régió) digitális bankjainak érdemes alaposan áttanulmányozni a Nubank stratégiáját és üzleti modelljét, mivel hasonló sikersztorit építhetnek fel.

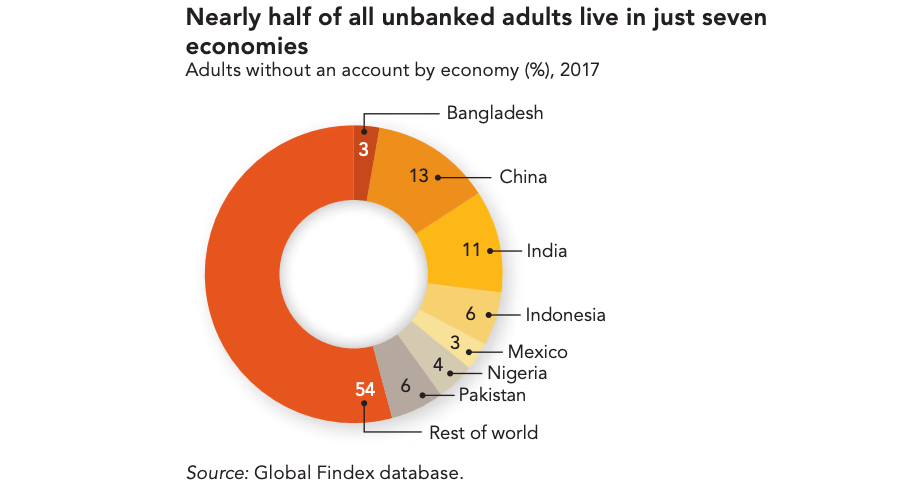

Az APAC régióban ugyanis egy 2021-es felmérés 1.1 milliárd főre teszi a banknélküli felnőtt korú lakosság számát. A főként Kínában, Indiában és Indonéziában élő alul bankolt társadalom kiváló célpontja lehet egy Nubank típusú ügyfélépítési stratégiának. Egy teljesen digitalizált, mobil alapú banki értékajánlattal, amely kis összegű kölcsönöket és alacsony számlavezetési díjakat tartalmaz vélhetően milliókat lehetne megszólítani és integrálni a pénzügyi rendszerbe.

A pénzügyi inklúzió mellett a Nubank hitelprogramját is érdemes lehet átvenniük az APAC régió bankjainak. A Világbank adata szerint a kelet-ázsiai alacsony és közepes jövedelmű országok lakosainak csupán 18 százaléka vett fel hitelt vagy használt hitelkártyát 2021-ben. A hiteltermékek alacsony penetrációja lehetőséget teremt a hitelképesség építő stratégiáknak, amilyet a Nubank is alkalmazott. Alacsony összegű hitelekről indulva, alternatív adatforrásokra támaszkodva, milliók hitelképességi mutatóját lehetne felépíteni a térségben. A Nubanktól tanulva nem csak saját sikerüket tudnák megalapozni az ázsiai bankok, hanem a brazil neobankhoz hasonlóan a társadalom számára is jelentős szolgálatot tennének.

Tovább a cikkre: fintech.hu és finetechnews.sg